在美国总统大选带来的市场波动尚未平息之际,全球金融市场的目光再次聚焦于即将到来的美联储决议。本次会议备受关注,因为美联储的利率决策将直接影响新一届政府的经济议程,并对金融市场的流动性环境产生重大影响。假如美联储选择降息25个基点(bp),这可能会进一步释放流动性,为加密货币市场推波助澜,甚至引发以太坊为首的山寨币的普涨行情。

这些问题的任何答案将在很大程度上留给鲍威尔的会后新闻发布会。

美联储主席鲍威尔在会后的新闻发布会上可能重申美联储的独立性,并强调将根据经济和通胀数据灵活调整政策。尽管通胀压力有所缓解,但一些分析师认为,特朗普政府可能实施的减税、财政刺激和关税措施将增加通胀的上行压力,进而影响美联储的政策选择。

Evercore ISI的全球政策主管Krishna Guha指出:“我们认为鲍威尔将拒绝就选举对经济和利率路径的影响做出任何早期判断,并将寻求稳定和平静。”Guha补充说,为了保持政策制定者不受政治冲突影响的一贯愿望,鲍威尔“将表示,美联储将花时间研究新政府的计划”,然后“随着实际政策的制定和实施,将对这一评估进行完善”。

美联储的资产负债表缩减问题也将成为市场关注的焦点,目前美联储已将持有的美国国债和抵押贷款支持证券削减了约2万亿美元,但预计2025年初才会结束缩表。

市场普遍预期,12月美联储可能再度降息25个基点,且2025年累计降息100个基点。

美国企业研究所(American Enterprise Institute)的常驻学者、经济政策研究主任Michael Strain表示,美联储不会在本周结束的会议上重新考虑利率路径,而是反映在将于12月中旬会议上发布的下一次正式预测中。

Strain说,“我认为我们仍然应该担心通胀,特朗普在2025年的议程很可能推高通胀。如果美联储履行其职责,这将给利率带来上行压力。”

这将使美联储与特朗普发生冲突。“我认为特朗普不会希望利率面临上行压力,”Strain补充道。特朗普在2017年至2021年的第一个任期内经常批评鲍威尔和美联储,并支持低利率。

由此看来,在美联储的政策调整预期和加密市场的利好背景下,流动性充足的环境有望推动比特币、以太坊和山寨币的全面上涨。

以太坊汇率反转或成大势

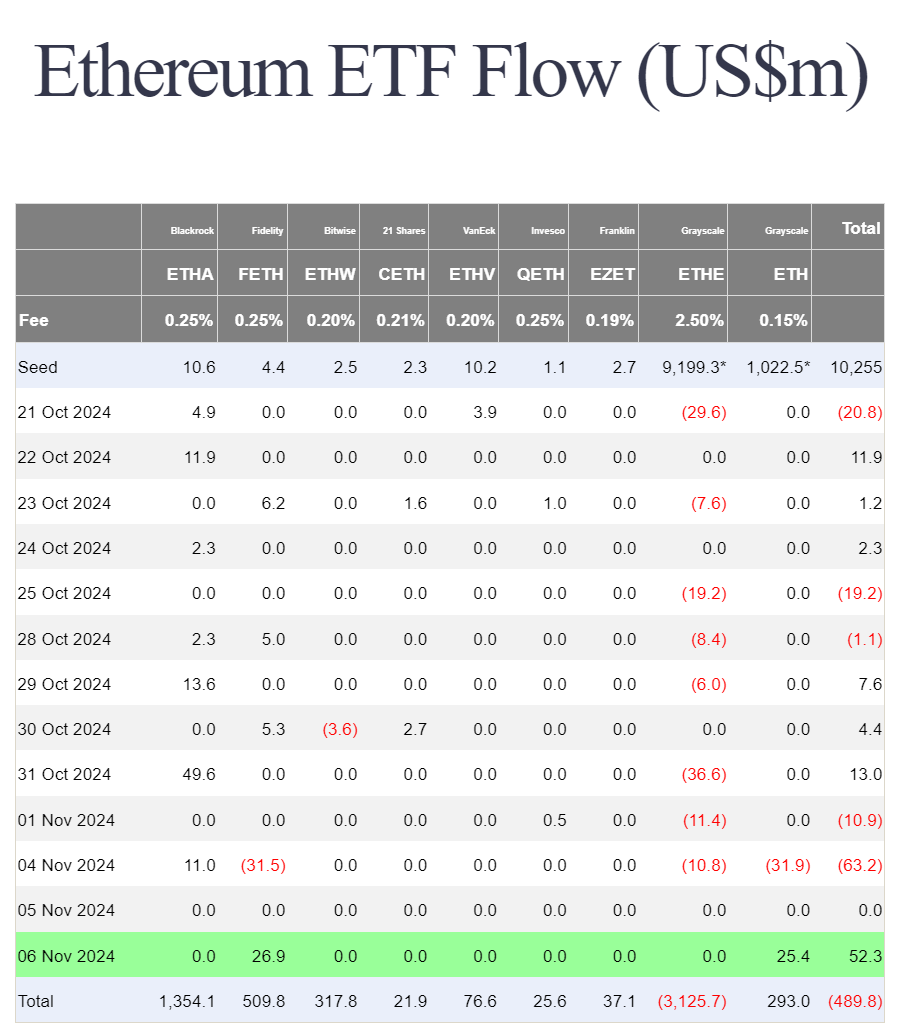

随着美国大选的影响逐渐显现,加密货币市场整体上扬,美国现货以太币ETF的流入量也创下六周以来的最高值。11月6日当天,九种现货以太坊ETF的总净流入金额达到5230万美元。尽管这一流入量与比特币现货ETF相比仍显逊色,但根据Farside Investors的数据,以太坊ETF的涨幅是自9月27日以来的最高水平。

其中,富达以太坊基金吸引了2690万美元流入,而灰度以太坊迷你信托基金流入2540万美元,其余七只以太坊ETF的资金流入为零。

值得注意的是,灰度的高费用ETHE基金依然在持续撤资,自7月以来,其资产管理规模已减少31亿美元,总净流出达到4.9亿美元。与此同时,以太坊汇率显现强劲反弹,ETH/BTC自11月6日凌晨的0.0346低位迅速上升至0.0376,涨幅接近9%。随着ETF的资金流入,以太坊汇率有望进一步反转。

目前,以太坊的价格上涨表现为上升三角形形态中的盘整。自测试三角形下趋势线作为支撑后的两天内,以太坊价格已反弹超过18%。截至发稿,ETH价格维持在三角形的上趋势线阻力位上方,进一步增加了11月份形成看涨突破的可能性。此外,ETH的收盘价已高于120日指数移动平均线(EMA)约2680美元,这进一步增强了市场的看涨情绪。

从技术图表来看,如果此次突破确立,ETH价格有望在3个月内上升至3600美元。这一走势不仅表明市场对以太坊的信心回升,也显示出以太坊ETF对投资需求的回应。在充裕流动性的推动下,以太坊价格的进一步反弹可能为整个加密市场带来更强的上涨动力。

四大重点赛道:普涨行情中的优质选择

在流动性宽松与市场情绪乐观的双重推动下,以下四个赛道中的项目将有望在普涨行情中脱颖而出。

1. 以太坊与DeFi的共振反弹

在流动性宽松的环境下,以太坊网络作为DeFi的核心基础设施将获得显著利好。假设美联储降息带来更低的融资成本,这将吸引更多资金流入DeFi,推动去中心化金融的进一步发展。

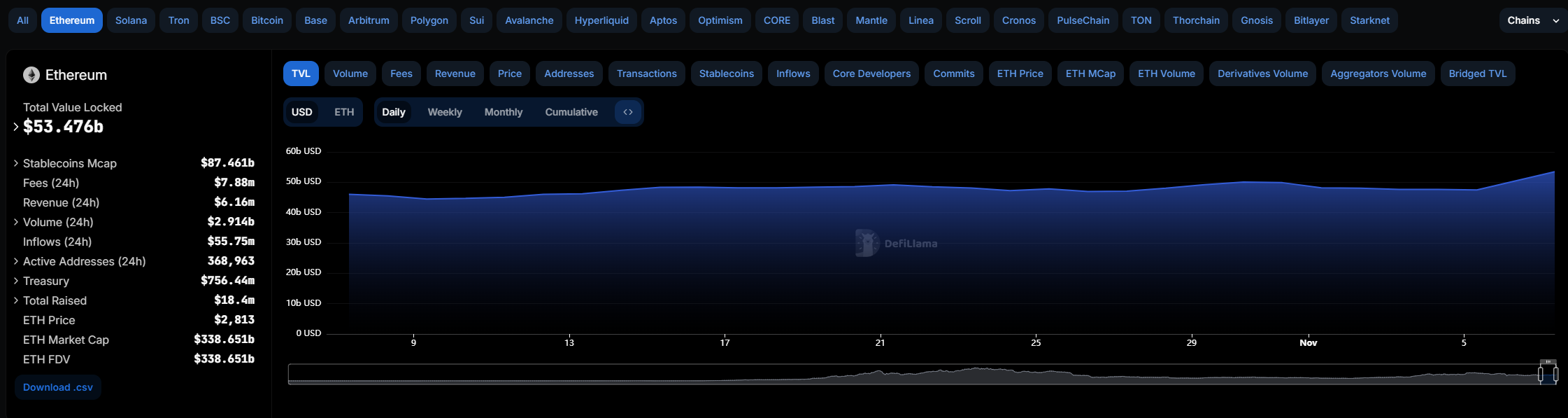

根据defillama数据,当前以太坊TVL达534亿美金,过去一个月增加16%.

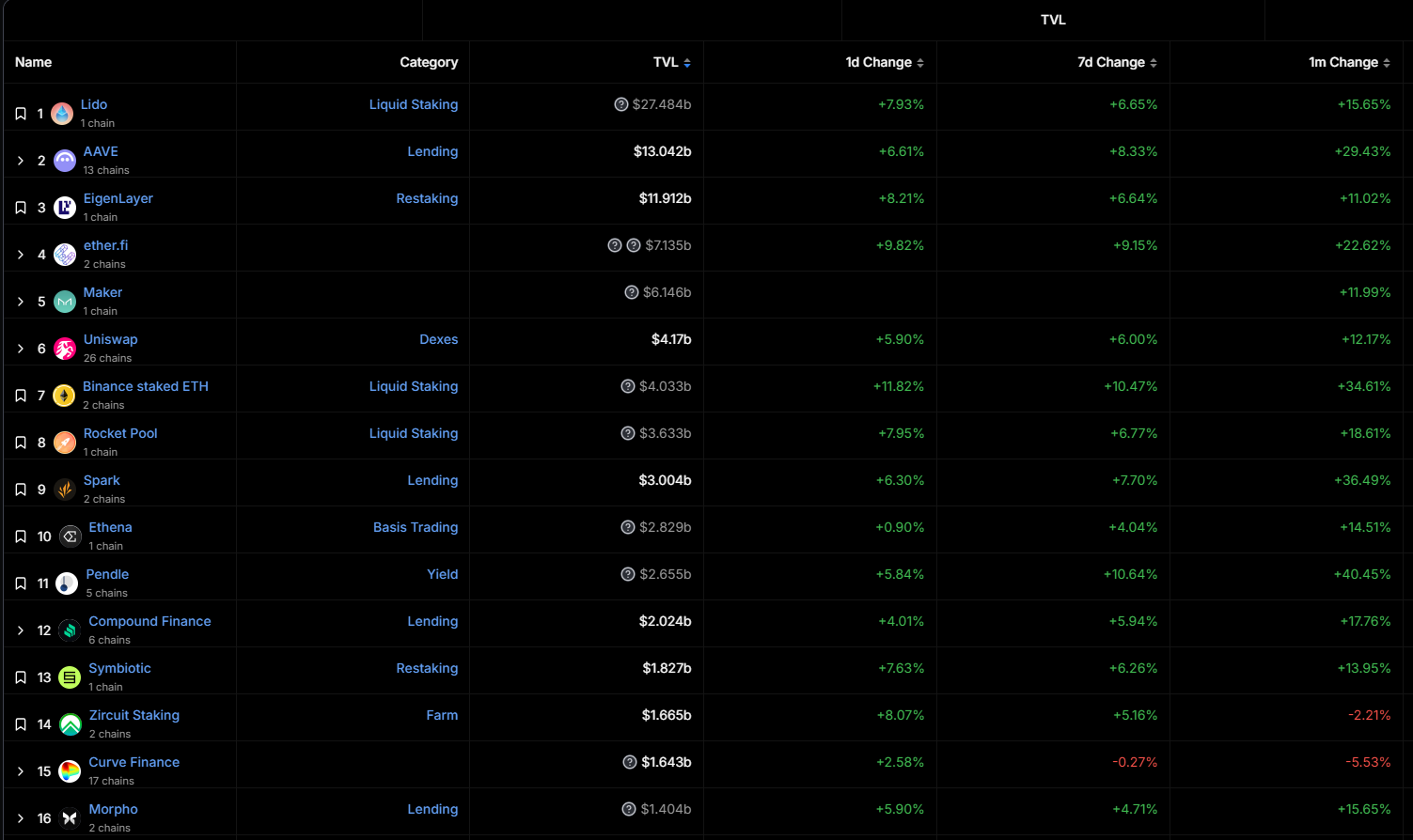

过去7天多个DeFi协议均有增长。

以下项目在二级市场中值得关注:

- Uniswap (UNI):Uniswap以自动做市商(AMM)模式为核心,为用户提供去中心化的流动性池,是DeFi市场的领军者。

- Aave (AAVE):Aave是主要的去中心化借贷协议,通过其创新的闪电贷功能,提供多样化的借贷服务。

- Lido (LDO):Lido允许用户质押以太坊并获得流动性质押代币stETH,从而提升以太坊网络的安全性和去中心化程度。

- Ethena(ENA):Ethena Labs是USDe的创造者,这是一个基于以太坊构建的合成美元协议。该计划解决了加密原生空间内需要稳定、可扩展的货币形式,而不依赖传统银行系统的需求。

根据Binance数据,过去24小时,ENA涨超33%,LDO涨超21%,AAVE涨超20%,UNI涨超34%。

2. 比特币生态概念的重新发力

特朗普的加密友好政策促使市场对比特币生态项目的兴趣进一步升温。比特币生态系统的二层解决方案和智能合约扩展性显著提高,其应用前景吸引了投资者的目光。如今,比特币生态不再仅是比特币原生资产的发行平台,而是逐步成为加密市场流动性的主要来源。

当前,Babylon、Yala、GoatNetwork、Solv、pStake等众多项目正不断涌入比特币生态,部分原本属于其他生态的老项目也在加速向比特币生态转型。此外,Polychain等机构投资者也持续支持比特币生态的新兴项目。站在这一角度,今日的比特币生态呈现出前所未有的活力。

比特币生态的发展明显经历了两个阶段:早期阶段主要聚焦于比特币原生资产的发行。

而当前阶段则更多关注比特币内在价值的外溢。这一演变带来的变化也清晰地反映在当前的“内冷外热”局面上。换言之,比特币逐渐从一个相对封闭的价值存储角色,转型为能为其他加密生态释放流动性的“金矿”。

在讨论Babylon为比特币创建稳定收益项目以及Yala开发比特币稳定币的项目时,业内普遍认可一个观点:比特币虽占据加密市场60%的市值,但其中大部分资产仍是囤积不动的“死资产”,无法为市场提供急需的流动性。获取流动性的方法要么是依赖外部环境(如美联储降息或全球市场的资金外溢),要么是通过内部激活潜在资源。而比特币便是内部流动性的最佳来源。通过增强比特币的实用价值,并将其流动性引导至其他生态,比特币生态将不再仅是价值存储的工具。

若比特币生态能释放出10%的比特币流动性,这对其他生态的DeFi项目而言将是一场“甘霖”。因此,许多项目方和投资者也逐渐转变思路,从关注比特币原生资产的发行,转向如何将比特币的流动性引入其他生态。这也解释了为何此前在其他生态开发DeFi的项目(如Solv和pStake)纷纷涌入比特币生态,以及为何以太坊L2项目Metis会孵化Goat Network来布局比特币L2。这些项目都在争相抢占比特币流动性释放的入口,以期承接这部分新的市场活力。

因此,比特币L2的叙事不再局限于为比特币扩展服务,而是着眼于在保留比特币共识的前提下,将比特币的流动性扩展至其他生态系统中。这一趋势促使其他公链生态也反向助力比特币的L2发展,例如Metis、EOS等公链的参与。

3. 与AI结合的创新概念资产

随着AI技术的迅速发展,与区块链的结合正在成为加密市场中的新兴趋势。AI和区块链的融合不仅能够提升效率,还为数据隐私保护、去中心化治理和智能化应用带来前所未有的创新机会。在流动性充裕的环境中,AI结合加密资产的项目越来越受到投资者的关注。

- io.net (IO):io.net 是一个去中心化的人工智能计算和云平台。 通过聚合来自未充分利用的资源的 GPU 供应,io.net 创建了一个网络,允许机器学习 (ML) 初创公司以传统云成本的一小部分获得近乎无限的计算能力。

- Grass(Grass): Grass是一个专为人工智能打造的去中心化数据层,它通过分布式网络,使用户能够共享互联网带宽,获取可验证的网络数据。

- Fetch.ai (FET):Fetch.ai为去中心化的数据市场提供了基础设施,允许各类设备通过智能代理相互通信和交易数据。这种分布式学习模式让AI系统能够不断获取新数据,提升其智能水平。

- The Graph(GRT):The Graph是一个用于去中心化应用的索引协议,该协议允许开发者高效地访问区块链数据。开发人员可以通过构建子图来定义如何用一种可验证的方式来获取,索引和提供区块链数据。

- Bittensor(TAO):Bittensor是一种C2C机器学习协议,激励参与者以分布式方式培训和操作机器学习模型。

- Worldcoin (WLD):Worldcoin是一种数字身份协议,旨在为人工智能时代提供支持。WLD 是具有治理属性的原生实用代币。

- Numerai (NMR):Numerai通过去中心化的预测市场,结合AI技术进行交易预测,其平台吸引了全球的数据科学家,通过竞赛模式不断优化交易模型。区块链确保了预测市场的透明性和奖励的公正性。

- dYdX (DYDX):作为去中心化的金融衍生品平台,dYdX将AI用于自动化交易策略,结合链上数据进行实时分析,进一步提高了交易策略的有效性和市场预测的准确性。

这些AI+区块链项目通过不同的方式推动了去中心化的技术发展,为加密市场带来了创新和多样化的应用场景。随着流动性充裕的环境带动更多资本流入,这些项目未来可能在数据共享、计算资源共享、隐私保护、智能交易等领域实现更广泛的应用。

4. RWA(Real World Assets)的龙头崛起

链上真实资产(RWA,Real World Assets)正在成为区块链应用的重要发展方向。通过将传统金融资产(如国库券、房地产和债券等)代币化并引入区块链网络,RWA项目显著提升了传统资产的流动性和透明度,为全球投资者打开了便捷的投资通道。特朗普政府的政策若继续推动加密货币的友好监管环境,RWA这一领域将有望在区块链技术应用中占据重要地位。

在特朗普支持加密市场的前提下,RWA的增长潜力将进一步得到释放,主要体现在以下几个方面:

推动友好监管,促进资产代币化合规

特朗普若推动加密友好政策,可能会简化或放宽对资产代币化的监管要求,使RWA项目更容易获得法律合规性。这将为国库券、房地产和其他金融资产的代币化提供更为稳定的政策基础,让投资者更加放心地在链上购买和交易这些资产。

尤其是在当前的全球市场环境下,特朗普政府可能更倾向于推动美国的加密行业发展,从而提高其在全球数字金融领域的竞争力。在这种背景下,RWA项目将受益于法规的松绑和政策的支持,使代币化后的资产更加合法、安全地进入市场,吸引更多机构和散户投资者的关注。

激活传统资产市场,提升资产流动性

特朗普政府若推动经济刺激政策和市场化改革措施,RWA项目可以充分利用这一政策背景,将大量传统金融资产引入区块链。通过链上交易和流通,RWA不仅能够提升资产的流动性,还可以显著降低传统金融系统中的中介费用。例如,美国国库券的代币化可以让更多投资者以较低成本获得流动性,而不再受限于传统交易市场的复杂流程。

此外,特朗普政策若增加财政赤字,政府可能更依赖市场融资以刺激经济,这将带动更多国库券的发行需求。而RWA可以在链上满足这一需求,将更多主权资产(如美国国债)引入区块链交易平台,方便全球投资者随时交易和获得回报。

这一政策背景下,RWA项目如Ondo Finance等将能够吸引更多投资者。

Ondo Finance:专注于传统金融资产的代币化,特别是国库券,致力于为用户提供更低门槛的投资渠道。

MakerDAO:通过去中心化稳定币DAI引入RWA作为抵押品,不仅为DeFi生态注入了稳健资产,还进一步提升了链上资产的流动性。

PENDLE:Pendle 是一种收益交易协议,它将产生收益的资产分为本金和收益部分,允许用户赚取定期或活期收益。PENDLE 是用于流动性激励、治理和费用价值累积的实用代币。

总结

在大选后的市场波动与美联储可能的降息政策双重推动下,加密市场正迎来积极的投资环境。假如美联储降息25个基点,流动性增加将为比特币、以太坊和山寨币带来普涨的可能性。在此背景下,以太坊与DeFi的共振反弹、比特币生态的功能扩展、AI结合创新资产以及RWA的龙头项目等赛道将成为投资者关注的焦点。伴随以太坊ETF资金流入和ETH汇率反转信号,加密市场未来的上涨动能值得期待。