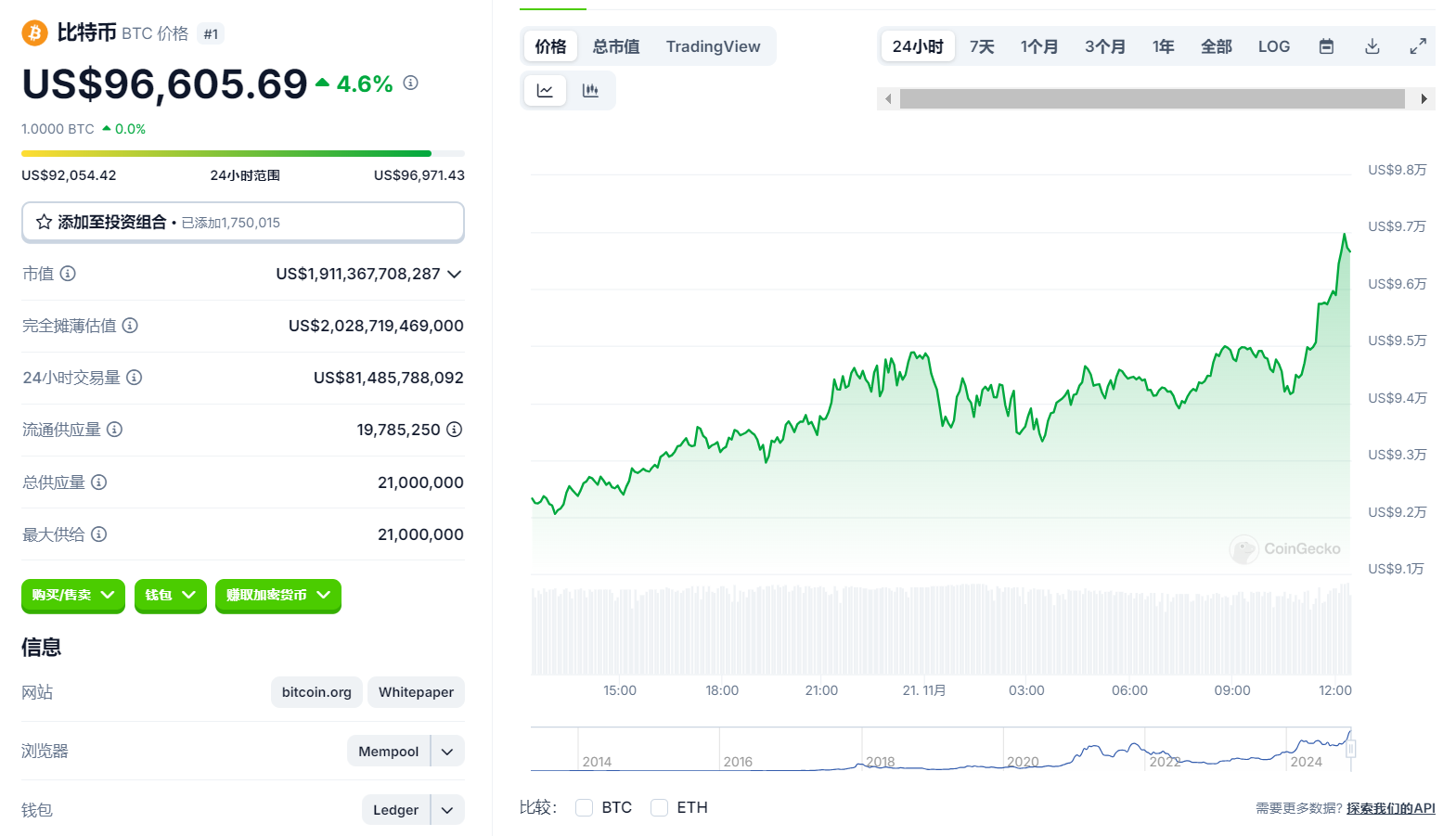

比特币自2024年11月以来持续刷新历史新高,截止发稿,已突破了96,500美元大关,离10万美元仅一步之遥。 随着市场情绪愈发高涨,投资者对比特币的前景充满信心,纷纷预测比特币将一路上涨,直指10万美元大关。 然而,尽管这一目标触手可及,突破10万美元的过程仍充满挑战。 在这一关键价格水平,市场内部的多重因素,如情绪波动、资金流动、链上数据变化以及期权市场的动向,可能会成为比特币进一步上涨的阻力。

本文将深入分析这些因素,揭示比特币突破10万美元所面临的潜在障碍,并探讨这一价格关口背后的更深层次影响。

市场情绪:极度贪婪背后的隐忧

根据Alternative.me数据,当前比特币的市场情绪已经达到“极度贪婪”的状态。恐惧与贪婪指数(Fear & Greed Index)显示,市场情绪已经达到90,这一数值是2021年以来的最高点。投资者情绪过于乐观,市场在此状态下通常容易出现价格回调。

高涨的贪婪情绪意味着,越来越多的交易者开始选择锁定利润。虽然价格创出新高,但历史经验表明,当市场情绪过于乐观时,往往意味着价格的顶部已经接近。比特币的短期走势,可能会因市场过度乐观而出现短期调整。此时,市场中的大量利润锁定可能带来抛盘压力。

长期持有者的抛售潮:链上数据释放警示信号

比特币的长期持有者(LTH,Long-Term Holders)通常被视为市场稳定的基石,但近期的链上数据显示,这部分投资者的行为正在发生变化。

根据Glassnode的数据显示,比特币长期持有者的HODL净头寸变化已经降至5个月来的最低点。尤其是在2024年11月15日至17日之间,LTH的HODL净头寸出现了大幅下降。这表明,比特币的长期持有者在近期开始抛售大量比特币,单日抛售量超过30亿美元,创下自2023年6月以来的最大抛售量。这一变化意味着市场的供应量大幅增加,可能会对比特币的价格上涨造成阻力。

事实上,LTH的行为往往是比特币价格的重要风向标。在2021年2月和2023年初,LTH的抛售潮都曾导致市场出现显著的价格回调。因此,当前LTH的抛售行为可能预示着比特币价格的潜在压力。

MVRV比率:比特币估值泡沫的警示

MVRV比率(Market Value to Realized Value)是衡量比特币市场估值的重要指标。它的数值反映了比特币市场价值相对于其实际价值的偏离程度。当MVRV比率超过3.7时,通常表示比特币进入高估区间,可能意味着市场存在泡沫。

目前,MVRV比率已达到2.67,虽然没有突破警戒线,但这一数值仍然接近历史高位。这意味着比特币当前的市场价值已经偏离其实际价值较远,价格上涨的持续性可能受到市场情绪的影响。若MVRV比率继续上升,市场或许会迎来一次价值回归,导致比特币价格出现短期回调。

比特币期货市场的动态:资金费率与现货市场的支撑

根据Coinglass数据,当前交易所比特币交易所BTC合约持仓量已突破596亿美金,创历史新高。尽管近期资金费率一度攀升至 30%(年化),但目前已回落至 15%,显示部分杠杆多头交易者选择平仓离场。值得一提的是,即便资金费率下降,比特币价格依然保持坚挺,凸显现货市场买盘的活跃度。随着资金费率降低,投机性多头交易者能够以更低成本重返市场,这进一步提振了市场的看涨氛围。这一系列市场变化表明,比特币的上涨动能依然稳固。

期权市场的影响:IBIT期权的首次亮相

2024年11月19日,贝莱德(BlackRock)推出的IBIT期权首次上线,交易量异常活跃,名义敞口接近20亿美元。根据彭博情报分析师James Seyffart的报告,首日交易的合约数量高达35.4万份,其中28.9万份是看涨期权,而6.5万份是看跌期权,比例为4.4:1。这一数据表明,市场对比特币未来上涨的预期非常强烈。

IBIT期权的推出将大大增强机构对比特币的参与度。期权市场提供了风险对冲和投机的工具,能够为比特币市场带来更多的流动性。特别是对于那些不愿意直接持有比特币的机构,IBIT期权提供了通过期权交易获利的途径。这不仅能够有效分散风险,还可能推动比特币价格的上涨。

然而,期权市场的引入也可能改变比特币的市场结构。分析师预测,随着期权交易量的增加,隐含波动率(Implied Volatility)可能会得到抑制,尤其是在牛市期间,这将导致市场价格波动加剧,甚至可能出现类似GameStop股价暴涨时的“伽马挤压”(Gamma Squeeze)现象,这种现象可能加速比特币价格的剧烈波动。

资金流入:比特币现货ETF的积极表现

比特币的持续上涨离不开机构投资者的积极参与,尤其是ETF资金的流入。当前比特币ETF的总资产管理规模已突破839.5亿美元,创下历史新高。其中,贝莱德的iShares比特币ETF(IBIT)单独贡献了296亿美元的净流入,而富达的比特币ETF(FBTC)则吸引了110亿美元的资金流入。这些资金的涌入不仅反映了机构对比特币市场的认可,也进一步稳固了比特币作为数字资产的地位。ETF资金流入的强劲势头,表明比特币正逐步走向主流投资市场,并成为大型机构和投资者的长期持有资产。

比特币矿工抛售放缓

比特币矿工的活动持续对市场产生深远影响,尤其是他们的持币和卖出行为,这些行为直接影响了市场供需和价格波动。 随着比特币价格的持续上涨,矿工的盈利状况和出售策略出现变化,这对价格产生了支撑作用。

上市矿企比特币持仓量

根据HODL15Capital最新的数据,比特币矿工的“持币量”增加了约7.5%,显示出矿工们在当前市场环境下更加倾向于保留比特币而非立即卖出。 这一趋势表明,矿工的卖出行为有所减缓,而他们的长期持有意图可能会推动市场价格保持坚挺。尤其是在比特币价格突破关键技术水平时,矿工选择减少卖出,从而降低市场的比特币流通量。

比特币算力的增加也是影响市场的重要因素之一。 根据Blockchain.com的数据,比特币网络的总算力已突破640 EH/s,接近历史最高水平。 这表明,矿工的投入增加,矿业活动愈加密集。算力的上升虽然代表着比特币的生产速度加快,但也意味着更多矿工愿意继续投入,即使在高价时,他们也不急于出售所持比特币。

大型机构持续加仓比特币:微软的潜在举动

随着比特币市场的持续上涨,机构投资者的关注度也在不断上升。

11月18日,MicroStrategy公司宣布利用股票出售所得,在2024年11月11日至17日期间,以46亿美元的资金购买了另外51,780枚比特币,平均购买价格为88,627美元。这一举动再次表明,MicroStrategy在比特币上的投资战略并未改变,且其对比特币的长期看涨预期愈加坚定。

11 月 20 日,MicroStrategy 宣布,将发行价值 26 亿美元的可转换优先票据,并将用所得购买比特币。此次发行规模比之前宣布的本金总额为 17.5 亿美元的票据发行规模有所扩大,发行预计将于 2024 年 11 月 21 日结束。

消息宣布后,MSTR盘中涨幅扩大至 6.43%。

VanEck主持的 Spaces 会议上,Saylor表示将在微软董事会上提交提案

与此同时,比特币的吸引力也引起了其他大型企业的关注。MicroStrategy董事长Saylor最近表示,他将向微软董事会提交三分钟的提案,建议微软考虑将比特币作为企业资产进行投资。尽管微软董事会曾表示已经评估过包括比特币在内的多种投资资产,Saylor依然认为,比特币将使公司的股票价值更加稳定,风险也将更低。这一提案预计将在12月10日进行表决,微软是否会采纳这一建议仍是未知数,但其潜在的举动无疑为更多机构投资比特币提供了示范效应。

政策新风:特朗普政府或为比特币迎来黄金发展期

随着特朗普当选美国总统,比特币或将迎来一系列有利的政策变动,进一步巩固其作为全球储值资产的地位。

特朗普的高级团队中还包括一批知名的加密货币支持者。副总统候选人JD Vance、国防部长提名人Pete Hegseth都以其支持加密货币、特别是比特币而著称。尤其是Doge Father、政府效率部(DOGE)联合负责人马斯克的加入,无疑为市场注入了强烈的信号。

提名金融公司Cantor Fitzgerald的首席执行官(HowardLutnick)出任商务部长。

此外,特朗普政府的提名也进一步表明其对加密货币行业的支持。

特朗普提名比特币支持者、Cantor Fitzgerald首席执行官Howard Lutnick担任美国商务部长。

特朗普提名的卫生与公众服务部部长小罗伯特·F·肯尼迪(RFK Jr.)一直是比特币的坚定支持者。

Lutnick本人持有数亿美元比特币,并曾公开宣布Cantor Fitzgerald计划启动比特币融资业务。此外,特朗普还考虑任命区块链法律专家Teresa Goody Guillén担任美国证券交易委员会(SEC)主席。Guillén长期倡导对加密货币行业实施更为宽松的监管政策,若她当选,可能推动SEC更加积极地支持加密市场的发展。

随着特朗普政府政策的逐步落地,市场预期比特币将在更加有利的政策环境中获得更大支持。这不仅为比特币的未来发展创造了条件,也将进一步增强市场信心,吸引更多投资者进入这一领域。

10万美元或许是比特币的下一个新篇章

在比特币接近10万美元的心理关口时,市场的情绪和资金流动正处于关键的交汇点。 尽管比特币的上涨势头强劲,但背后潜藏的风险与挑战依然不容忽视。 市场的极度贪婪、矿工的抛售行为放缓、期权市场的兴起,乃至传统金融机构和大型企业的逐步加仓,都在塑造着比特币的未来走向。 而在这背后,比特币能否突破这一历史性价位,最终不仅取决于技术面和市场情绪的波动,更与全球经济、政策环境以及投资者信心的深层变化密切相关。

随着越来越多的机构加入比特币的投资阵营,市场或许会迎来一个新的结构性变化。 或许,在不久的将来,10万美元将不再是一个遥不可及的目标,而是一个新的起点。 而我们每一个站在数字货币浪潮中的见证者,或许正在经历一个资产与技术交织的新时代,见证着比特币从资产类别到全球共识的蜕变。 无论结果如何,未来的路注定不平凡。